Все индивидуальные предприниматели и организации, применяющие УСН должны заполнять книгу учета доходов и расходов. С 2013 года новые формы этого документа – одна книга предназначена для «упрощенки», а вторая — для предпринимателей на патенте (ПСН), так, как с 2013 года это отдельная система налогообложения.

Все индивидуальные предприниматели и организации, применяющие УСН должны заполнять книгу учета доходов и расходов. С 2013 года новые формы этого документа – одна книга предназначена для «упрощенки», а вторая — для предпринимателей на патенте (ПСН), так, как с 2013 года это отдельная система налогообложения.

Обе книги доходов и расходов утверждены приказом Минфина России от 22.10.2012 г. № 135н.

Новую форму книги учета нужно использовать с 1 января 2013 года.

Далее будет подробно рассказано о том, как заполнять новую книгу для предпринимателей и организаций на «упрощенке». Детально рассмотрим только новые изменения, которые в последней редакции Книги. А понять, какие разделы книги доходов и расходов необходимо заполнять, а какие нет, поможет следующий рисунок.

Изменение № 1. Теперь больше не надо заверять книгу доходов и расходов в налоговой инспекции.

Первое, что должно нас порадовать, — это то, что новые правила заполнение книги доходов и расходов при УСН и ПСН не требуют заверять данный документ у налогового инспектора. И на титульном листе нового документа исчезло место для подписи сотрудника ИФНС.

Книгу учета доходов и расходов не нужно заверять у налоговых инспекторов даже тогда, если вы ведете ее вручную в бумажном виде.

Раньше процедура заверения Книги следовало из положений пунктов 1.4 и 1.5 Порядка, утвержденного приказом Минфина России № 154н. от 31.12.2008 г. Но эти правила зачастую многие руководители игнорировали, так как штрафов за незаверенную книгу не предусматривалось. Именно поэтому новый порядок ведения книги доходов и расходов при «упрощенке» умалчивает про печать и подпись сотрудника ИФНС.

В новых правилах нет ни слова и о том, что данный регистр надо представить контролерам не позднее дня сдачи декларации по упрощенному налогу.

Однако не нужно забывать, что порядок, согласно которому вы в 2012 году вели книгу учета доходов и расходов, предусматривал ее заверение инспектором. А значит, отчитываясь в 2013 году за прошлый, лучше книгу доходов и расходов все же представить инспектору. В последний раз.

Изменение № 2. Если ваша организация использует объект «доходы», заполняйте новый раздел книги – IV-й

С 2013 года для тех, кто использует «доходную» «упрощенку», чиновники создали новый раздел. В этом разделе нужно отражать все те суммы, которые уменьшают налог. К таким перечислениям относятся перечисленные в бюджет страховые взносы на пенсионное и медицинское страхование, больничные и перечисления на добровольное личное страхование. Такие выплаты перечислены в пункте 3.1 статьи 346.21 НК РФ.

[spoiler title=»Частая ошибка» open=»0″ style=»1″]Сумму больничного пособия, выплаченную за счет ФСС, в новом, IV-том разделе книги учета доходов и расходов, указывать не надо.[/spoiler]

Обратите внимание на то, что уменьшить налог вы можете лишь на те взносы, которые вы уже уплатили во внебюджетный фонд (а не просто начислили). Это прямо указано в подпункте 1 пункта 3.1 статьи 346.21 Налогового кодекса.

А в подпункте 2 этой же нормы теперь четко указано, как можно уменьшать налог на сумму больничного пособия. В книгу доходов и расходов должна попасть лишь та его часть, которую вы выплатили работнику за счет организации. А сумму, выплаченную за счет ФСС, в новом, IV-м разделе книги учета доходов и расходов указывать не надо. И соответственно, налог эта сумма не уменьшит.

Напомним, что прежде специалисты ФНС России считали по-другому. И разрешали уменьшать налог на больничное пособие целиком. Об этом говорит письмо от 15.06.2011 г. № ЕД-4-3/9475.

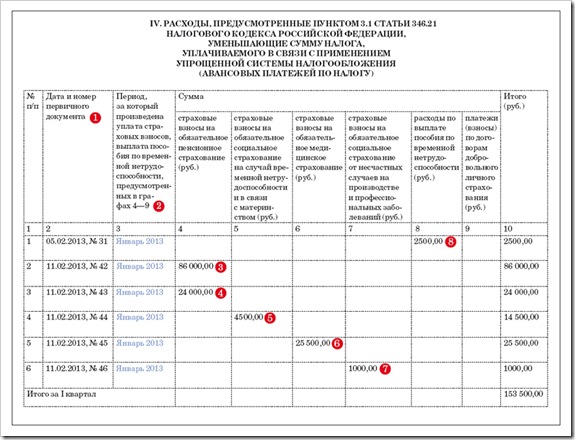

Успокоим: заполнять IV-й раздел несложно. Можно посмотреть на примере:

[spoiler title=»Образец заполнения IV-го раздела книги учета доходов и расходов для упрощенной системы налогообложения с объектом «доходы»» open=»0″ style=»1″]

ООО «Фортуна» применяет «упрощенку» с объектом налогообложения «доходы». 11.02.2013 года (1) бухгалтер перечисляет страховые взносы за январь 2013 года (2):

— на обязательное пенсионное страхование 110 000 руб. Из этой суммы на страховую часть перечислено 86 000 руб. (3), а на накопительную — 24 000 руб. (4);

— на случай временной нетрудоспособности и в связи с материнством — 4500 руб. (5);

— на обязательное медицинское страхование — 25 500 руб. (6);

— на страхование от несчастных случаев и профзаболеваний — 1000 руб. (7).

Помимо этого, сотрудник ООО «Фортуна» предоставил больничный лист на период с 22 по 25.01.2013 года (2), который ему оплатили 5 февраля (1). Сумма пособия, выданная работнику за счет средств компании, составляет 2500 руб. (8).

Бухгалтер ООО «Фортуна» делает записи в IV-м разделе книги учета доходов и расходов так, как показано на рисунке:

Изменение № 3. Курсовые разницы в книге доходов и расходов теперь не отражаются

Еще одно важное нововведение. С 2013 года имущество и обязательства, стоимость которых исчислена в иностранной валюте, организациям и ИП на «упрощенке» больше не нужно переоценивать. Это указано в новом пункте 5 статьи 346.17 Налогового кодекса РФ. Из этого следует, что курсовые разницы по таким операциям указывать в книге учета доходов и расходов, как раньше, не придется.

Это нововведение более чем справедливо. ИП и организации на «упрощенке», доходы и расходы учитывают по кассовому методу. Их этого следует, что цену сделки вполне достаточно перевести в рубли один раз — по официальному курсу Банка России, на дату платежа.

Изменение № 4. Субсидии, полученные из бюджета и потраченные, необходимо показывать в расходах, даже при налоге с объектом «доходы»

По общим правилам организации и ИП на УСН, учитывающие только доходы, записи о расходах в книгу доходов и расходов не заносят. Но в новой книге появилось исключение.

Теперь в расходах необходимо показывать потраченные суммы субсидий. Тех самых, что выделены вашей организации из бюджета на определенные цели. По новым правилам есть два вида такого финансирования (п. 2.5 Порядка заполнения раздела I «Доходы и расходы», утвержденного приказом Минфина России № 135н от 22.10.2012 г.).

Во-первых, государство может возмещать частично расходы на создание дополнительных рабочих мест, например для инвалидов. И во-вторых, бюджет может выделить средства на развитие малого или среднего предпринимательства. Это следует из статьей 17 Федерального закона № 209-ФЗ от 24 июля 2007 г.

usn-rf.ru

4 комментария

На титульном листе после указания расчетного счета и банковских реквизитов были ещё графы для заполнения. Например «Уведомление о возможности применения УСН, дата, номер» Теперь в бланке я этого не обнаружила. Упразднено?

Да, если нет — значит упразднено.

Если ИП использует УСН с объектом «доходы», работников нет, платит только за себя в ПФР и ФФОМС в декабре отчетного года, значит, в IV разделе заполняется только строка Итого за год? Остальное пусто?

Строка Итого суммирует записи этого раздела, поэтому минимум еще одна строка должна быть заполнена (если все платежи сразу за весь год проплачены).

Написать комментарий

Внимание! Уплаченные фиксированные взносы ИП в 2023 году могут быть не учтены для уменьшения налога

Нововведения: единый налоговый счет (ЕНС) и единый налоговый платеж (ЕНП). Уведомления

2023 год в УСН: новые правила учета страховых взносов и новый отчет по авансовому налогу

Заполнение новой налоговой декларации по УСН в 2022 году. Видеоинструция

Автозаполнение декларации УСН